Dolar ne kadar oldu? (21.09.2020)

Dolar/TL 7.5985’i görerek rekor seviyeye çıkarken, Euro/TL de günün ilk saatlerinde 9 TL’nin üzerine çıktı ve rekorunu yeniledi. Gram altın ise 475 TL seviyesinde güne başladı. Haftanın en önemli verisi perşembe günü Merkez Bankası tarafından açıklanacak.

-

DOLAR

-

EURO

-

ALTIN

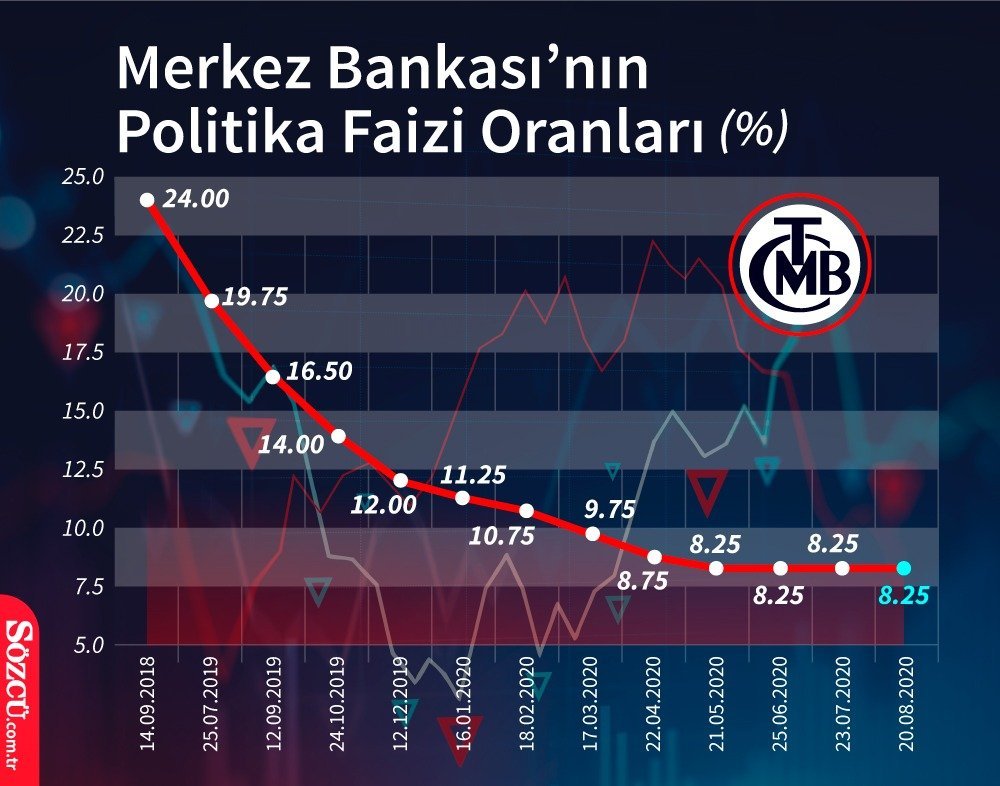

FAİZDE ARTIŞ BEKLENMİYOR

Reuters anketi henüz tamamlanmamış olsa da piyasada TCMB’nin önümüzdeki hafta politika faizinde artış yapması ana beklenti değil. Bankanın TL’deki değer kaybını daha çok mevcut sıkılaştırma adımlarıyla sınırlamaya çalışması bekleniyor. Bir bankanın Hazine yetkilisi, “TCMB’nin enflasyonu frenlemek adına ne yapması lazım dersek politika faizini kesinlikle artırması gerekiyor. Ancak son yatırımcı toplantısında iç ve dış belirsizlikler nedeniyle TCMB politika faizi yerine likidite adımlarını tercih ettiğini söyledi” dedi ve ekledi:

“Öte yandan Türkiye şuan enflasyonu önceliklendirmeyen TL’deki değer kayıplarını ise rekabetçi kur söylemi ile nitelendiren bir ekonomik yapıda. Dolayısıyla ekonomi yönetiminin TL’deki her değer kaybından rahatsız olduğunu düşünmüyorum. Bu kapsamda TCMB belki faiz koridorunun üst bantlarında artış yapabilir ancak politika faizinde artış piyasa açısından büyük bir sürpriz olur. TCMB’nin bu hafta likidite adımlarını kuvvetlendirdiğini görüyoruz. Bu da beklentilerimizi teyit eder nitelikte”

ESKİ YÖNETİCİLERDEN MERKEZ’E ÇAĞRI

TCMB eski yöneticileri bugün kurumun başında olan yetkililere enflasyondaki yükselişe karşı temel politika araçlarını kullanma çağrısında bulunuyor. Eski yöneticiler bankanın 10 yıl aradan sonra da olsa enflasyonu hedefe düşürmeye yönelerek kredibilitesini geri kazanması gerektiği görüşünde. Eski yöneticiler faiz koridoru zorunlu karşılık vb adımların para politikasında kullanılabileceğini ancak bunların ana politika aracını ikame etmemesi gerektiğini savunuyorlar.

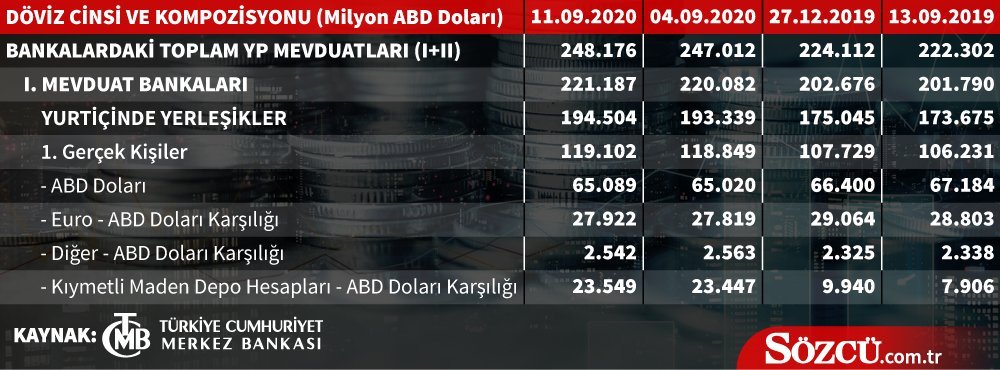

LOKALLERİN DÖVİZE YENİ YÖNELİMİ ZAYIF

TCMB’nin sıkılaştırma adımları bankaların kredi ve mevduat faizlerine de yansırken bu süreç lokallerin dövize altına ya da bunları barındıran fonlara ani yöneliminin de şimdilik önüne geçiyor. Öte yandan bankalar, kamu bankaları öncülüğünde ithal tüketimi tetikleyen kredi genişlemesini durdurdu.

Bireysel kredilerde vade de 36 aya indirildi. Bankacılar artan cari açık ve bunun kamu rezervlerinden finanse edilmeye devam edilmesinin endişe kaynağı olarak görmeye devam ediyor. Bankacıların hesaplamalarına göre 2019 yılından beri kamunun sağladığı döviz arzı 120 milyar dolar civarında. Bu adımlar TCMB rezervlerinin yeterliliğini sorgulanır hale getiriyor.

Piyasalarda TCMB’nin mevcut sıkılaştırma adımlarını destekleyecek şekilde aktif rasyosunun gevşetilmesi, mevduat stopaj oranlarının aşağı yönlü güncellenmesi ve enerji keşfinin yukarı yönlü revize edilebileceğine yönelik beklentiler de TL cinsi yatırım araçlarını son dönemde destekleyen ya da destekleyebilecek beklentiler olarak öne çıkıyor.

ÇIKIŞLAR AZALSA DA DEVAM EDİYOR

Öte yandan yabancıların da Türkiye piyasalarından çıkışları azalan bir hızda da olsa devam ediyor. Yılbaşından bu yana bakıldığında geçen hafta cuma günü itibarıyla hisse ve tahvil/bono piyasasından çıkışlar yaklaşık 13.5 milyar dolar seviyesinde. Lokallerin altın dahil döviz varlıkları ise 218.7 milyar dolar ile yeni zirvede.